Taxons la spéculation

Pour que les marchés financiers contribuent enfin à l'effort collectif pour le climat, l'emploi et la solidarité internationale.

C’est ce que vous payez comme TVA à chaque fois que vous achetez quelque chose.

C’est ce que payent les traders et les actionnaires sur les marchés financiers.

🤔

Oui, il y a comme un problème.

Notre objectif est simple : mettre en place une taxe sur les transactions financières pour demander un juste effort aux marchés financiers afin de relever les défis économiques, sociaux et climatiques en Europe et dans les pays du Sud.

C’est une mesure de justice fiscale.

Alors que l’on sait qu’il faut trouver des sommes considérables pour faire face à la crise climatique : pour investir dans les transports en commun, pour la sortie des énergies fossiles, pour la rénovation des bâtiments, pour soutenir financièrement les pays du Sud qui sont les premières victimes du dérèglement climatique alors qu’ils en sont le moins responsables…

Elle pourrait rapporter 60 milliards de dollars chaque année en Europe.

C’est une première étape essentielle pour la création d’une taxe mondiale sur les transactions financières qui pourrait rapporter jusqu’à 650 milliards de dollars par année : de quoi rénover quelques bâtiments, non ?

Une taxe, pour quoi faire ?

Pendant qu’une grande partie de la population, en France et dans le monde, souffre d’une sérieuse dégradation de ses conditions de vie (montée des prix, catastrophes climatiques, détérioration des services publics, précarisation de l’emploi etc…), les marchés financiers atteignent des niveaux records. Dès lors, les grands défis à relever doivent d’abord être financés par celles et ceux qui accumulent toujours plus d’argent sans jamais contribuer à l’intérêt général et à l’effort collectif : les spéculateurs.

Le financement de la transition écologique ne doit pas reposer sur celles et ceux qui nous nourrissent, le remboursement du prêt européen NextGeneration ne doit pas se faire au détriment des ménages qui ne parviennent déjà pas à chauffer leur logement, l’allégement des taxes pour les plus riches ne doit plus être compensé par une augmentation des taxes pour les ménages modestes et précaires etc…

L’Europe est endettée vis-à-vis des pays du Sud et doit honorer cette dette.

Sur le plan du climat d’abord, les pays industrialisés ont une responsabilité plus importante dans le dérèglement climatique dans la mesure où ils ont émis dans le temps plus de gaz à effet de serre. Alors que le continent africain ne représente que seulement 2 à 3% des émissions mondiales de gaz à effet de serre, il est l’un des continents les plus impactés par le changement climatique.

Plus généralement, au-delà des seules émissions de gaz à effet de serre, si l’humanité consommait autant que les Européens, elle aurait besoin de 2,8 planètes pour satisfaire à ses besoins de façon durable (WWF, 2019).

Si la COP 28 a eu le mérite de mettre le sujet d’un fonds “pertes et dommages”, c’est-à-dire un fond dédié à financer les pertes et les dommages subis du fait des conséquences du dérèglement climatique, sur la table, son montant reste dérisoire par rapport aux besoins et les Etats ne tiennent pas leurs engagements. Concernant l’aide au développement également, force est de constater que de nombreux pays ne respectent également pas leurs engagements : depuis plus de 50 ans les pays riches ne consacrent en moyenne que 0,33% de leur richesse nationale à l’aide au développement alors qu’ils s’étaient engagés à y consacrer 0,7% en 1970. Le refus de dédier réellement cette part de leur richesse nationale à l’aide au développement représente désormais une dette cumulée de 5 000 milliards d’euros des pays les plus riches envers les plus pauvres (Oxfam, 2020).

Les ressources financières issues de cette taxe sont cruciales et permettront de sauver des vies. Rien qu’à cause de la pandémie de COVID-19, 124 millions de personnes supplémentaires vivent dans l’extrême pauvreté depuis 2020, c’est-à-dire avec moins de 2,10 dollars par jour. Ces personnes n’ont pas accès à l’éducation, elles ne peuvent pas se soigner et elles ne mangent la plupart du temps pas à leur faim. Nous ne pouvons laisser ces injustices perdurer.

L’inaction climatique coûte plus cher que l’atténuation du dérèglement climatique.

L’absence d’action entraînera chaque année, d’ici la fin du siècle, une perte équivalente à 10 % du PIB, soit actuellement 260 milliards d’euros, l’équivalent de 3500 euros par an et par Français. Le coût des sinistres climatiques est estimé à 10 milliards d’euros pour la seule année 2022 en France.

Développement du transport ferroviaire de personnes et de marchandises, investissement dans le secteur des énergies renouvelables, rénovation thermique des bâtiments etc… autant de chantiers qui nécessitent des ressources financières importantes.

L’écart grandit entre le niveau des dépenses publiques et celui des besoins de la population à couvrir : accélération du changement climatique, vieillissement de la population, massification de l’accès à l’enseignement supérieur…

L’augmentation apparente des moyens financiers et humains masquerait donc une « attrition » des services publics « par rapport à la tendance forte d’évolution des besoins » de ses usagers.

Plus inquiétant encore, « les perspectives financières pour les années à venir prévoient une accentuation très marquée de ce décrochage des moyens publics ». Collectif Nos Services Publics

Outre Atlantique, les Etats-Unis mettent 380 milliards de dollars sur la table sur 10 ans pour verdir leur industrie (photovoltaïque, batteries…) et créer par la même occasion des dizaines de milliers d’emplois.

En Europe, l’enveloppe pour l’industrie verte est en baisse dans le dernier budget… Faute de moyens, nous sommes en train de laisser s’échapper toute l’industrie verte et les emplois qu’elle pourrait créer.

Suivez la campagne sur les réseaux sociaux

Partagez l’appel sur les réseaux sociaux ! 👇

Notre Tribune collective

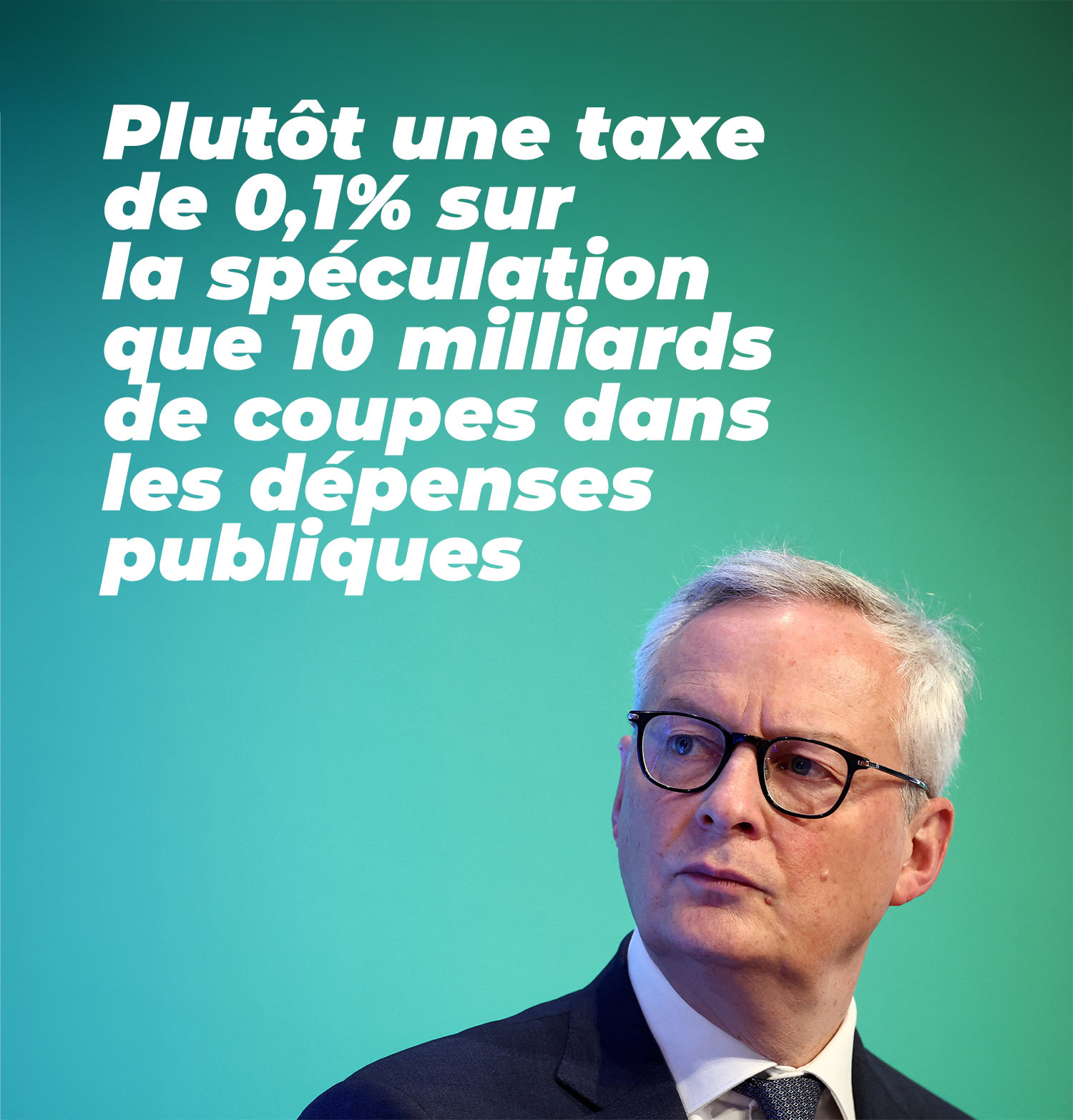

🔴 Non aux coupes budgétaires, oui à une taxe sur les transactions financières !

— Taxons La Spéculation (@TaxonsLaSpec) March 12, 2024

Avec une quinzaine d'organisations, nous demandons au gouvernement d’accepter la création de cette taxe, qui pourrait rapporter près de 60 milliards d'euros par an.

Notre tribune dans @lemondefr 👇 pic.twitter.com/s0Zx7GTpMW

Regardons du côté des recettes pour relever les défis écologiques et sociaux. Il est temps de taxer les transactions financières pour partager collectivement et équitablement les efforts nécessaires #TTF #UE https://t.co/tICs23Re3F

— Marylise Léon (@MaryliseLeon) March 12, 2024

La tribune signée par 58 député.es de la majorité

Les réponses à toutes vos questions

Oui mais sous une forme différente de celle proposée par le Parlement européen: elle ne concerne que 1 % des transactions financières (seulement les achats d’actions pour des titres de sociétés dont la capitalisation boursière dépasse 1 milliard d’euros et dont le siège social est situé en France), ce qui représente seulement 134 sociétés en 2021.

Cette version réduite de la Taxe sur les Transactions Financières (TTF) ne concerne pas :

- Les échanges “intraday” (les achats/ventes de titres au cours d’une même journée, très souvent spéculatifs),

- Les ventes d’obligations,

- La grande majorité des produits dérivés ou financiers (warrants, certificats, turbos, CFD…),

- Le marché monétaire (achat ou vente de monnaies).

Dans la mesure où 99 % des transactions financières sont exonérées, la version française de la TTF ne peut pas être comparée à la taxe proposée au niveau européen qui concerne 100% des transactions financières.

Comparatif : selon la Commission européenne, si les 10 pays de la Coopération renforcée mettent en place une TTF :

|

Non, la TTF européenne est très coûteuse à contourner. En effet, elle s’applique dès qu’au moins l’une des deux parties de la transaction appartient à un Etat membre de la Coopération renforcée. Même si les deux parties ne valident pas ce critère, la TTF s’applique encore si le produit financier échangé a été émis dans un pays membre de la Coopération renforcée (par exemple une action de TotalEnergies ou une obligation d’Etat allemande).

Il y a donc très peu de risques de délocalisation et de fuite des investisseurs européens. Par exemple, si une banque française ne souhaite pas être soumise à la TTF, il ne suffirait pas d’installer une filiale à Londres. Il faudrait :

- Déplacer également son siège social à Londres,

- Ne plus interagir avec des clients qui appartiennent à un pays membre de la Coopération renforcée,

- Ne plus vendre de produits provenant de ces pays.

Le Parlement Européen, dans une résolution adoptée le 16 février 2023, présente même la taxe sur les transactions financières comme l’un des principaux leviers de compétitivité industrielle de l’Union Européenne. Il demande ainsi aux Etats membres de la coopération renforcée de tout faire pour mettre en place le plus rapidement possible une taxe sur les transactions financières.

→ Au Royaume-Uni, la Stamp Duty Tax

Sur quoi porte cette taxe ? Elle ne concerne que les titres des sociétés britanniques achetés sur le sol britannique. Elle ne menace donc pas la souveraineté fiscale des autres États. La taxe britannique est redevable quelle que soit la nationalité ou la résidence des contreparties – autrement dit, qu’ils soient eux-mêmes britanniques ou non.

Remarque : à l’instar de la TTF française, cette taxe ne concerne pas les achats intra-days, ce qui exempte le Trading à Haute Fréquence.

À quel taux est-elle établie ? En 2021, elle était établie à 0,5 % de manière générale, et 1,5 % si les titres transitent par une chambre de compensation lors d’un transfert à l’étranger.

Qui paie cette taxe ? Le redevable de la taxe est l’acquéreur et non les deux parties de la transaction.

→ Le cas suédois, l’exemple à ne pas suivre

En 1984, la Suède a créé une taxe de 0,5 % sur actions et obligations. La taxe ne s’appliquait qu’aux transactions réalisées par des intermédiaires suédois, ce qui rendait son contournement très facile.

Elle a été abandonnée en 1990 à cause du déplacement des transactions vers des marchés et/ou des instruments financiers non taxés, précipitant un effondrement des transactions à la Bourse de Stockholm (-50 % en 3 ans).

Dans un contexte de libéralisation financière, la TTF suédoise était mal conçue et l’augmentation des recettes fiscales s’est révélé bien plus faible que prévue (50 millions de Couronnes en moyenne par an au lieu des 1,5 milliard prévus).

→ En Belgique, la Taxe sur les Opérations Boursières (TOB)

Sur quoi porte cette taxe ? Elle concerne les achats et reventes d’actions dès lors qu’un intermédiaire de l’échange est belge, selon le principe d’établissement. Désormais, elle s’applique également aux expatriés belges, ce qui signifie que quitter la Belgique ne suffit pas à la contourner pour un particulier.

À quel taux est-elle établie ? Les taux varient entre 0,12 % et 0,35 % (un montant plafonné par transaction s’applique).

|

À retenir : Dans la plupart des pays qui ont mis en place une TTF, il s’agit d’une source de revenus fiscaux relativement stable et peu perturbatrice. Cependant, la Suède a connu un échec dans cette expérience. Il est donc essentiel de prêter une grande attention aux détails de la taxation. |

La Commission européenne estime que les volumes échangés par le Trading à Haute Fréquence diminueraient de 80% suite à l’application de la taxe, entraînant donc une remise en question totale de cette branche de la finance.

Néanmoins, faut-il vraiment s’en inquiéter ?

Selon une étude publiée dans le journal Le Monde sur les transactions réalisées à la Bourse de New York : « La durée de détention d’une action était de 8 ans et 4 mois en 1960, de 5 ans et 3 mois en 1970, de 2 ans et 9 mois en 1980, de 2 ans et 2 mois en 1990, et d’un an et 2 mois en 2000. Si on tient compte du Trading Haute Fréquence, soit désormais 60 % des transactions qui sont effectuées toutes les nanosecondes (ou milliardièmes de seconde), la durée de détention des actions est de… 22 secondes en moyenne. D’où une dangereuse hypertension sur les entreprises. (…) Difficile de soutenir cette fiction quand l’engagement moyen dure moins d’un an, voire 22 secondes… Le rythme des échanges de titres menace la justification de l’actionnariat et la santé des entreprises. »

À retenir : une baisse de la durée de détention des actions pressurise les entreprises et les oblige à faire du profit à court terme pour satisfaire des actionnaires toujours plus volatiles, alors que l’objectif initial de la finance était d’apporter les financements nécessaires à une stratégie long terme de développement des entreprises. |

La TTF serait collectée dès lors qu’il y a une transaction.

Contrairement à la TTF britannique et à la TTF française, payés seulement par l’acheteur, le projet de TTF européenne prévoit que l’acheteur et le vendeur payent la taxe. Le taux effectif de la taxe est donc de 0,2 %.

Qui collecte la taxe ? Etant donné que les transactions sont électroniques, les coûts de transaction sont très faibles. Les informations sont collectées et traitées par les chambres de compensation et les autorités de régulation (qui enregistrent chaque transaction réalisée sur les marchés financiers, notamment pour vérifier que l’acheteur a suffisamment de capacité de paiement).

Les informations doivent être conservées par les institutions financières pendant plusieurs années, ce qui facilite les contrôles fiscaux et l’application de la loi.

Selon l’étude d’impact de la Commission européenne, la Taxe sur les Transactions Financières rapporterait :

- 19,4 milliards d’euros sur les actions et obligations,

- 37,7 milliards d’euros provenant des transactions de produits dérivés.

Les estimations réalisées jusque-là considèrent un taux d’exemption et d’évasion fiscale de l’ordre de 20 %.

Les études d’impact prédisent une baisse de 15 % des volumes de transactions d’actions et d’obligations, ainsi qu’une baisse de 75 % sur les produits dérivés, ce qui explique la différence de taux.

Pour rappel, la Taxe sur les Transactions Financières visera uniquement les transactions réalisées sur le marché secondaire et non sur le marché primaire. Les Etats ne seront donc pas directement taxés lors de l’émission de nouvelles obligations.

Cependant, les échanges d’obligations d’Etats représentent ¾ des obligations taxées sur le marché secondaire (ce qui rapporterait 6,5 milliards d’euros dans le cas de la Coopération renforcée). Cela risque d’augmenter les taux d’intérêt exigés sur le marché primaire (en prévision d’une hausse du coût à la revente sur le marché secondaire), ce qui coûterait 2 milliards d’euros.

En prenant en compte de ce coût, le gain nain net de taxer les obligations d’Etats reste de 4,5 milliards d’euros. Par conséquent, l’incidence budgétaire nette de la taxation des transactions sur les obligations d’État reste très positive, même si l’on tient compte d’un impact indirect mesurable de la taxe sur le marché primaire. Cela tend notamment à se vérifier pour les pays très endettés.

Une étude de 2021 démontre que seulement 15 % des ménages possèdent des actions et/ou des obligations.

Et encore, beaucoup parmi ces ménages ont des actions et/ou obligations qu’ils conservent plusieurs mois ou plusieurs années ! La mise en place d’une petite taxe à l’achat ou la revente les impacte donc à la marge.

Si c’est techniquement possible. Cette extension de l’assiette avait déjà été introduite et votée dans le PLF 2017 (avant d’être retirée par le gouvernement d’Emmanuel Macron lors de son arrivée au pouvoir). Un groupe d’expert avait alors commencé à travailler sur l’aspect technique de cette évolution. Cette modification dans le mode de déclaration des opérations sans livraison des titres est plus l’affaire de l’ajout de lignes de code informatique dans les logiciels d’exécution que d’un changement fondamental de l’ingénierie financière.

Une taxe de 0,01% sur les produits dérivés ne fera pas augmenter le prix de la couverture du risque pour les entreprises, au contraire. L’objectif de cette taxation est de récupérer de l’argent auprès des intermédiaires des marchés financiers (brokers, trading haute fréquence, spéculateurs…) qui eux démultiplient les opérations afin d’engranger des bénéfices sans avoir de réelles implications dans l’économie réelle.

Ces derniers participent même à exacerber la volatilité sur les cours des matières premières participant ainsi à l’augmentation des coûts pour les entreprises qui dépendent de ces marchés. Un exemple : pendant la crise du blé de 2022, durant la première semaine du mois de juin, 80% des achats étaient purement spéculatifs sur le marché du blé.

L'appel

“Les signataires de cet Appel demandent instamment aux dirigeants européens de conclure au plus vite les négociations sur la création d’une Taxe sur les Transactions Financières dont l’essentiel des revenus serait directement fléché en faveur de l’action climatique en Europe et dans les pays du Sud, notamment les pays les plus affectés.

Les signataires demandent aussi aux dirigeants des autres pays signataires des accords de Paris de coopérer pour mettre en place des taxes semblables.”

Lire l’appel complet sur Le Monde.fr

Membres de la coalition

Le constat

En Europe, nous sommes passés de 5.500 milliards d’euros échangés en 2012 à 7.350 milliards en 2022, sur les principaux indices boursiers. Sur les marchés monétaires, où l’on achète et vend des euros ou des dollars, ce sont plus de 6.500 milliards de dollars qui sont échangés chaque jour.

Oui, il n’y a jamais eu autant d’argent sur les marchés financiers… et pourtant, c’est un secteur qui n’est quasiment pas taxé.

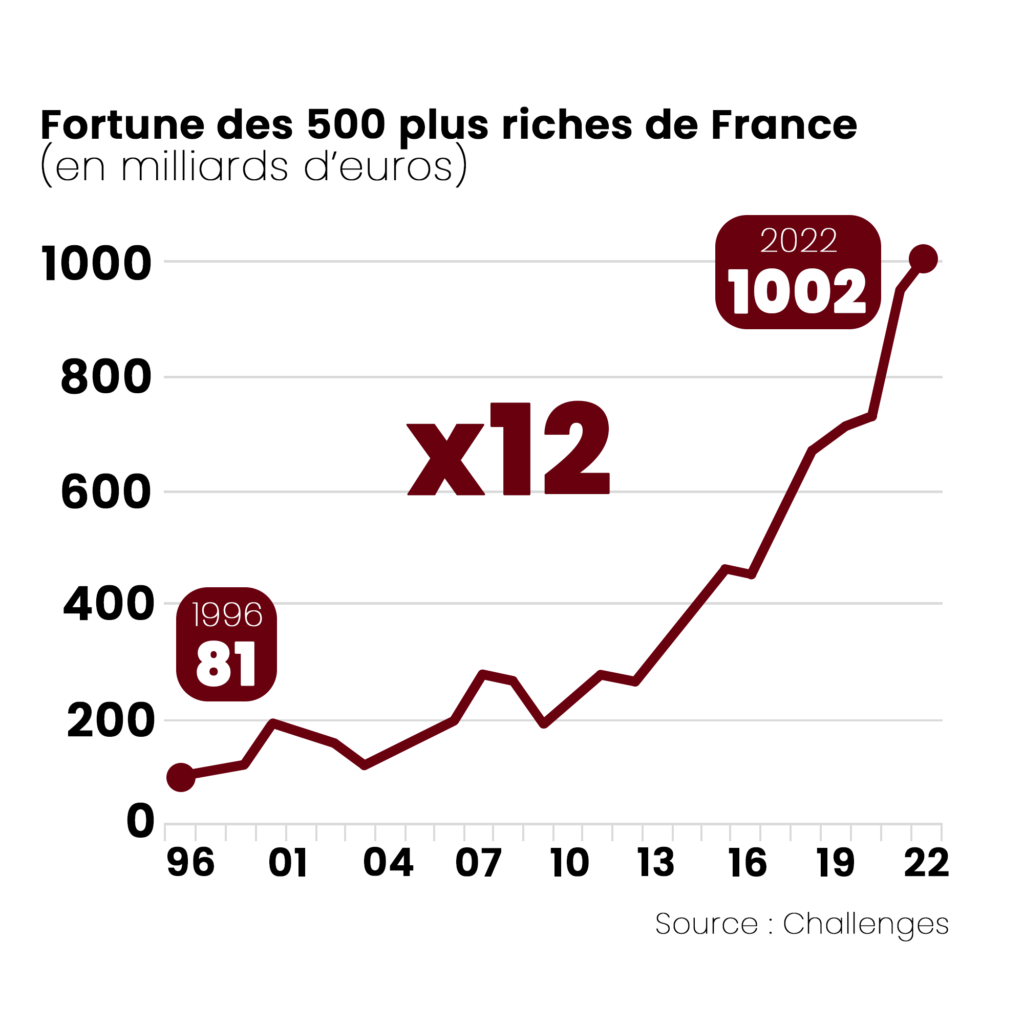

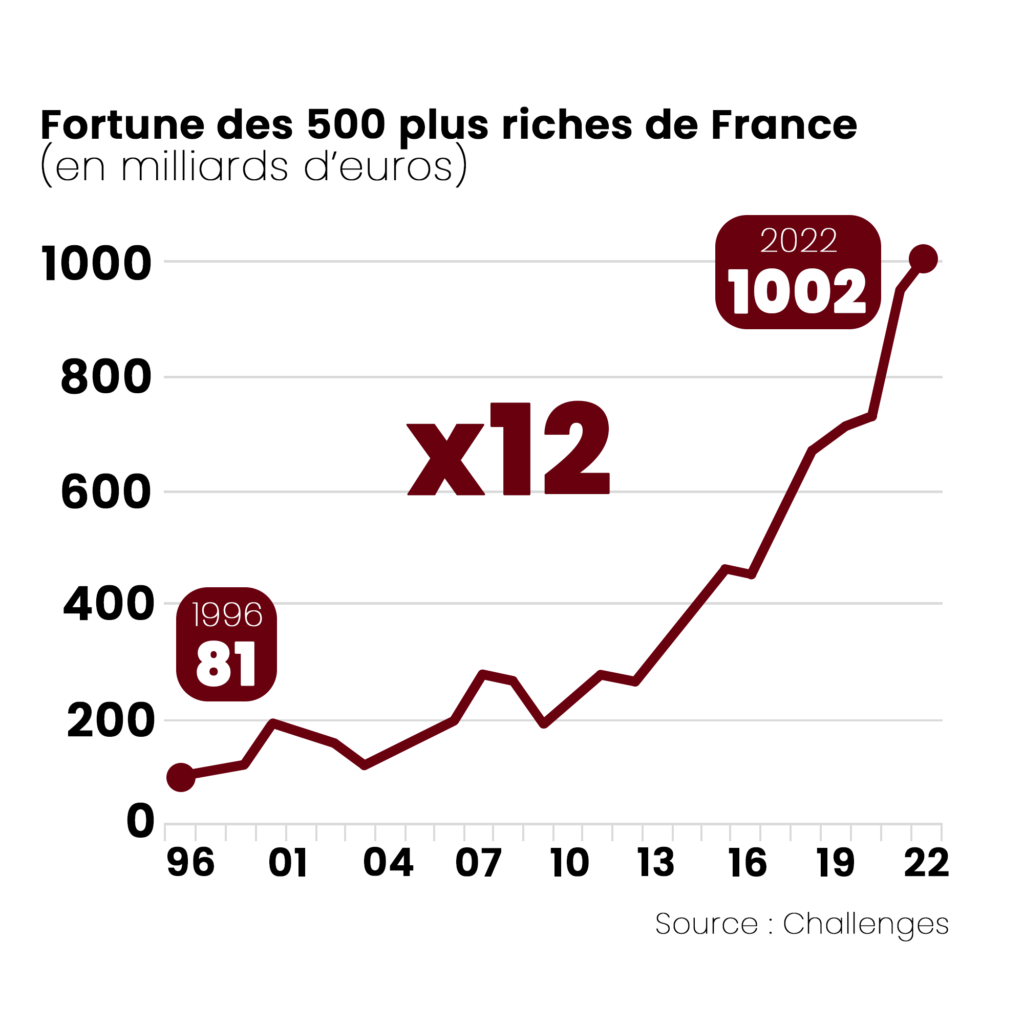

Si les marchés financiers culminent, c’est aussi le cas de la richesse des milliardaires et multimillionnaires.

L’ascension est vertigineuse : la fortune des 500 Français les plus riches a été multipliée par 12 depuis 1996, dépassant le cap symbolique des 1.000 milliards d’euros en 2022. Contrairement à beaucoup d’entre nous, eux n’ont pas souffert de la pandémie ni de la flambée des prix liée à la guerre en Ukraine, bien au contraire.

Si les marchés financiers culminent, c’est aussi le cas de la richesse des milliardaires et multimillionnaires.

L’ascension est vertigineuse : la fortune des 500 Français les plus riches a été multipliée par 12 depuis 1996, dépassant le cap symbolique des 1.000 milliards d’euros en 2022. Contrairement à beaucoup d’entre nous, eux n’ont pas souffert de la pandémie ni de la flambée des prix liée à la guerre en Ukraine, bien au contraire.

Les solutions

Le constat est clair : notre système de redistribution des richesses est très loin de fonctionner comme il le devrait et il est grand temps de prendre des mesures de justice fiscale !

Taxer la fortune des milliardaires

Selon des économistes comme Gabriel Zucman, en taxant à 1,5 % tous les revenus de plus d’1 milliard de dollars, on obtiendrait chaque année 300 milliards de dollars à l’échelle mondiale pour financer la lutte contre le dérèglement climatique.

Taxer les superprofits

Plusieurs pays européens ont déjà décidé de taxer les entreprises qui ont (in)directement tiré profit des conséquences de la guerre en Ukraine. L’Espagne a par exemple décidé de taxer les superprofits des compagnies pétrolières ou gazières et des banques à hauteur de 25 %.

La Taxe sur la spéculation n'est qu'une première étape mais c'est une étape fondamentale !

Parmi toutes ces solutions, la Taxe sur la spéculation est la plus simple, car tout est prêt pour qu’elle soit mise en oeuvre rapidement.

Rien qu’à l’échelle européenne (et malgré le Brexit), une taxe de 0,1% sur les transactions financières (0,1% pour les actions et 0,01% pour les produits dérivés) pourrait rapporter jusqu’à 57 milliards d’euros par an, sans toucher au portefeuille du plus grand nombre.

En décembre 2020, la Commission européenne rappelait qu’un accord sur la taxe sur les transactions financières était possible en coopération renforcée (l’unanimité n’est pas requise sur ce sujet), et affirmait qu’elle espérait un accord avant la fin 2022.

Emmanuel Macron champion de la Taxe sur les Transactions Financières #TTF, comme le dit @ValerieHayer ?

— Pierre Larrouturou (@larrouturou) October 13, 2020

Nous ne sommes pas les seuls à avoir des doutes...

Le Ministre autrichien des finances (pas très progressiste) critique la TTF française, qui exonère 99% des transactions. pic.twitter.com/HTyPIWqlhG

"Une taxe universelle sur les transactions financières (TTF), prélevée à un taux de 0,05 %, pourrait générer 650 milliards de dollars par an pour le financement de la lutte contre le changement climatique" 👀#TaxonsLaSpeculation au #G20 https://t.co/KzPY8w279n

— Taxons La Spéculation (@TaxonsLaSpec) May 22, 2023